Conoce todo sobre la tributación - concepto y tipos de tributos

¿Te has planteado alguna vez por qué tienes que pagar una serie de tributos como el IVA en cada compra que realizas? Tal vez sí, tal vez no. Realmente, esto se debe a un conjunto de obligaciones económicas que asumes por realizar diversas acciones en el Estado.

Además, el IVA no es el único tributo que pagas, ni el peor, aunque sea el que más note.

En este post, queremos ponerte un poco en contexto acerca de lo que es la tributación y los tipos de tributos que existen.

¿Qué es la tributación?

En primer lugar, queremos apelar a uno de los conceptos principales que tienes que tener en cuenta a la hora de seguir leyendo este post.

¿Qué significa tributación? En líneas generales, el concepto de tributación se centra en cumplir con las obligaciones fiscales adquiridas. Aunque también este concepto puede estar vinculado a la existencia de un sistema tributario en un país.

Por tanto, por un lado, tenemos el acto en sí de tributar, que sería pagar tributos. Y, por otro lado, tenemos cómo se ha de tributar o a qué normas o leyes están sujetos las personas o entidades que han de tributar.

¿Qué es el sistema tributario?

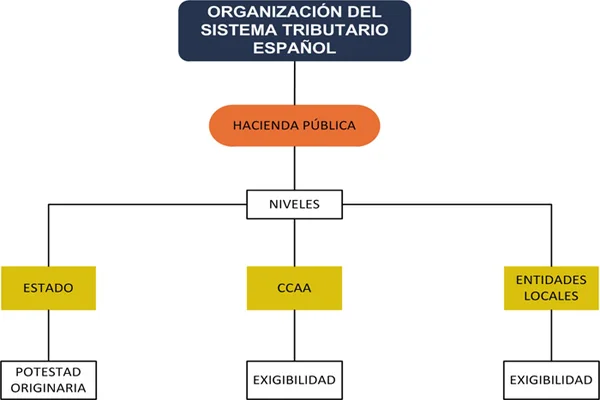

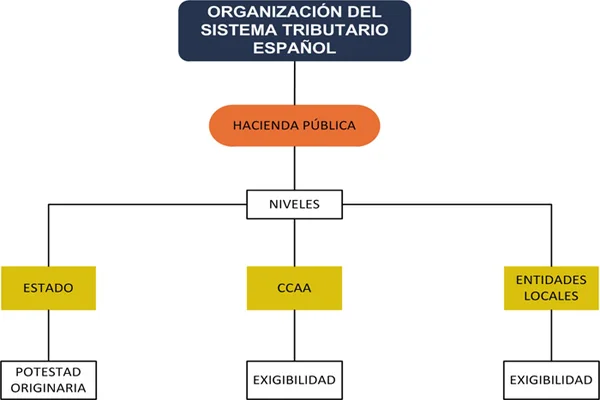

Esquema del sistema tributario español - INEAF

Él sistema tributario español, se define como el conjunto de normas, medios e instrumentos, con los que la Administración Pública regula la gestión de los diferentes tributos de los que se compone y que exige como medio de financiación para el gasto público. - INEAF

En resumen, como te decíamos, en este caso el sistema tributario está relacionado con la segunda parte del concepto de tributación. Así, en cualquier país, existe un marco legal al que cualquier persona o entidad ha de responder con una serie de obligaciones tributarias.

De este modo, el sistema tributario español se organiza como un conjunto de tributos, que son exigidos por los distintos niveles de las Haciendas Públicas de España (Estado, Comunidades Autónomas y Entidades Locales) para la obtención de ingresos coactivos destinados a financiar la realización de los gastos públicos.

Y claro, la potestad originaria para establecer tributos corresponde exclusivamente al Estado mediante ley. Pero las Comunidades Autónomas y los Entes Locales podrán también establecer y exigir tributos, de acuerdo con la Constitución y las leyes. Sin embargo, el resto de entidades de derecho público solo podrán exigir los tributos, y ello solamente cuando la ley lo determine de forma expresa.

Cuáles son los tipos de tributos

Concretamente, si echas un vistazo a la legislación, te darás cuenta de que existen tres tipos de tributos: impuestos, contribuciones y tasas.

Impuestos

estos tributos responden a la situación en la que un sujeto realiza un hecho imponible. Por ejemplo, un ingreso por la venta de una vivienda. A su vez, los impuestos pueden clasificarse en:

- Directos: gravan directamente el capital de personas y empresas.

- Indirectos: gravan servicios o bienes de consumo, por lo que afecta a personas y empresas tangencialmente.

- Personales: cuya cuantía dependen de las circunstancias de las personas, como el IRPF.

- Reales: cuya carga tributaria no varía según las circunstancias personales.

- Periódicos: se pagan recurrentemente.

- Instantáneos: se pagan puntualmente por hechos concretos.

Contribuciones

Son tributos relacionados con la adquisición de un beneficio para la persona física o jurídica que contribuye. En otras palabras, un ejemplo de este tipo de impuestos puede ser un tributo por la reparación de la caldera de tu edificio.

Extendiendo un poco la definición, una contribución es aplicable a cualquier obra pública que beneficie indirectamente a una persona. Por ejemplo, si reparan las cañerías de toda tu calle y alisan los baches de la carretera, pueden cobrarte un tributo, puesto que estarías disfrutando de un servicio público y tu propiedad se vería revalorizada.

Tasas

En este caso, nos estamos refiriendo a esos tributos que pagas por un servicio que realiza el Estado para ti. Por ejemplo, la tasa para renovar tu DNI. A su vez, podemos clasificar las tasas en diferentes niveles jerárquicos: Tasas estatales, tasas autonómicas, tasas locales y tasas administrativas.

Cuáles son los principios del sistema tributario español

En este apartado, queremos hacerte saber que tienes que el sistema tributario español está basado en una serie de principios generales.

De este modo, pasamos a contarte cuáles son:

- Principio de igualdad y generalidad: Todos los españoles son iguales a la hora de pagar los tributos.

- Principio de capacidad económica: Es la cantidad de ingresos o riqueza que un ciudadano posee, por lo tanto los tributos tendrán que tener en cuenta esta capacidad a la hora de determinar lo que cada ciudadano debe pagar.

- Principio de progresividad: Cuanta más capacidad económica tenga una persona, más tributos pagará de forma progresiva.

- Principio de no confiscatoriedad: La tributación no podrá ser superior a la renta o patrimonio gravado.

- Principio de legalidad: El artículo 133 de la Constitución establece que el único que tiene poder para establecer los tributos es el Estado mediante Ley.

Hazte un experto en tributación con el Curso fiscalidad y tributación online

Si has llegado hasta aquí es porque realmente te interesa la materia y quieres profesionalizarte o aprender más a través de un programa formativo. En este sentido, te ofrecemos la posibilidad de hacerlo a través de nuestro Curso Técnico Profesional en Fiscalidad y Tributación. Pues te prepara para trabajar como asesor fiscal a nivel profesional.

Puede que te interese leer sobre: